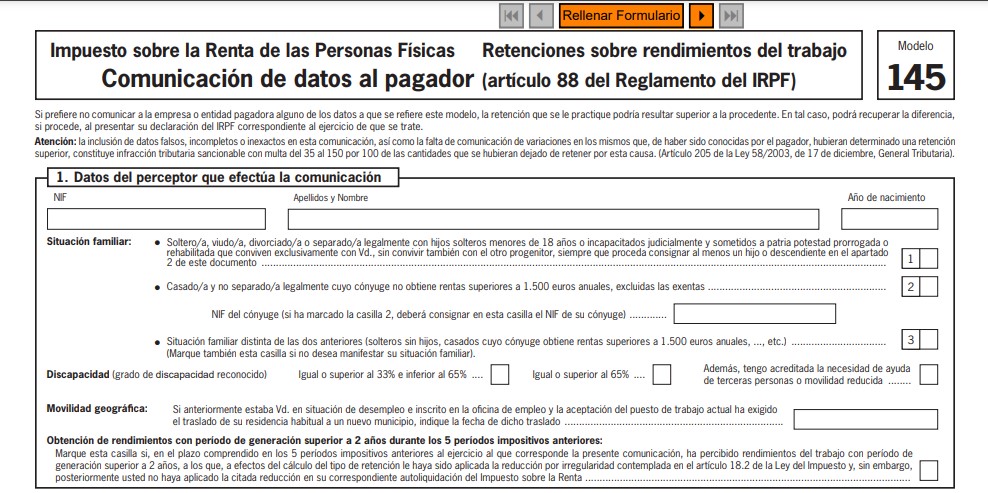

Qué es el Modelo 145

El Modelo 145 es el formulario sobre las retenciones sobre rendimientos del trabajo y la comunicación de datos al pagador. La organización está obligada a retener un porcentaje de los ingresos del trabajador para el futuro pago de la declaración de la renta y este porcentaje debe tener en cuenta la situación de cada individuo. Por eso, es obligación del trabajador informar al pagador de los cambios que puedan producirse en su situación. Por su parte, el empleador debe conservar una copia a disposición de la Agencia Tributaria.

El formulario consta de 5 bloques de datos que recogen la siguiente información:

- Datos personales y situación familiar. Aquí también se deberá indicar si se posee algún grado de discapacidad igual o superior al 33%.

- Hijos menos de 25 años. Los hijos deben ganar menos de 8.000 euros al año para poder incluirlos en este apartado. También se incluirán hijos discapacitados de cualquier edad siempre que convivan con el declarante.

- Ascendientes mayores de 65 años. Los mayores que convivan con el trabajador no deben superar los 8.000 euros de ingresos anuales.

- Pensiones compensatorias. Se incluirán pensiones compensatorias a favor del cónyuge y pensiones alimenticias de los hijos siempre que sean el resultado de una decisión judicial.

- Pagos por la compra de la vivienda habitual. Solo se cumplimenta cuando la vivienda se compró antes del 2013 y los ingresos no son superiores a los 33.007,2 euros.

Lectura recomendada

Cuándo presentar el Modelo 145

Las empresas suelen enviar el Modelo 145 a los trabajadores al principio de año para asegurarse el cálculo correcto, pero en realidad hay que rellenar el formulario cada vez que haya un cambio en la situación personal o familiar ya que puede afectar a las retenciones del IRPF.

Si el cambio implica una mejor retención, se pueden comunicar los datos hasta 5 días antes del cálculo de la nómina por parte de la empresa. Si el cambio implica una mayor retención, sería obligado comunicarlo en un plazo de diez días desde la variación de la situación.

Es muy recomendable que las empresas lideren la toma de información y ofrezcan a los empleados de su organización el Modelo 145 por si necesitan modificar sus datos. También es algo imprescindible para las nuevas contrataciones y forma parte de la numerosa documentación laboral que el profesional debe firmar cuando se incorpora a una organización.

La empresa puede gestionar este proceso con soluciones de firma electrónica y envío de documentación laboral como Hire & Sign by Squarepoint, especialmente diseñada para automatizar envíos masivos.

Cuando existe un alto grado de rotación en la empresa, estacionalidad, grandes plantillas, teletrabajo o centros de trabajo dispersos, Hire & Sign se convierte en el aliado perfecto para aumentar la productividad, ahorrar en tiempo y dinero y ganar en seguridad jurídica. La documentación firmada de cada trabajador estará siempre organizada y lista para cuando la Agencia Tributaria o cualquier otro organismo oficial la reclame.

Sanciones relacionadas con el Modelo 145

Se considera infracción tributaria notificar datos falsos, incompletos o inexactos determinantes en el establecimiento de las retenciones, al igual que su no comunicación. Las infracciones pueden ser leves (sancionada con una multa proporcional al 35%) o grave (sancionada con una multa proporcional al 150%). En caso de infracción, siempre se sancionará al trabajador, ya que en este caso la única obligación del pagador es calcular correctamente el porcentaje de retención según la información que se ha sido presentada y dada como verdadera.

https://www.agenciatributaria.es/static_files/Sede/Procedimiento_ayuda/G603/mod145_es_es.pdf